类青年菜君的食材包生鲜电商,这种模式到底有戏吗?

温馨提示:本文约3600字,烧脑时间7分钟,筷玩思维特约作者博览餐饮阿力发于北京。

Blue Apron是谁?

Blue Apron(中文意译:蓝围裙)2012年在美国成立,主要针对那些没时间去超市采购,或者嫌洗菜配菜麻烦的家庭和个人用户,每周配送烹饪用的半成品净菜食材包。

食材包里包含每次烹饪所需的食材,由当地的供应商合作伙伴直供,经由“蓝围裙”的加工厂洗净,按分量装包好,搭配一份制作指南,经由冷链配送至消费者家里。

“蓝围裙”到底有什么底气,能在创立五年后申请美国上市?

1)、市场前景广阔,“蓝围裙”已经引领出餐饮的第四种消费模式

对于餐饮行业消费行为模式的定义,按照消费者自给自足的程度,从传统角度可以分为三种典型的消费模式:

---餐饮店内堂食(消费者不自己动手做,也不使用自己的场地)

---点外卖在家吃(消费者不动手做,但使用自己的场地)

---去超市买菜回家做(消费者自己动手做,并且使用自己的场地)

但“蓝围裙”硬生生在这中间加塞,创造并且形成了第四极,在点外卖和超市买菜中间,衍生出半成品食材包送上门的烹饪方式,形成了第四种独特的餐饮消费模式和场景。

当然,资本市场并不会因为“蓝围裙”创造了一种新的消费模式就纷纷解囊,真正决定因素还在于这个模式的市场容量是否足够大。

根据尼尔森的一项调查,大约1/4的美国人尝试过在线订购食材包,并且70%的人在尝试第一次之后,表示会继续购买。

3亿美国人口*25%*70%=5250万消费群体。

按照“蓝围裙”的套餐定价,折合下来每人每天9.99美元。我们即便假设按照1%的订购率来计算,这也足足是一个10亿美元级别以上的生意。

5250万消费群体*1%*10*365=19.2亿美元年销售额。

2)、“蓝围裙”的销量和复购率双双领先

根据“蓝围裙”的披露,2016年平均每月在全美销售并配送800万份食材包,年营收预计在9.6亿美元。

根据此次向美国证券交易所提交的上市申请材料,从2017年年初到3月31日,“蓝围裙”在全美范围内向消费者配送了2500万份食材包订单,成为绝对的市场老大。

同时,在复购率方面,68%的人连续1个月订购,28%的人连续订购6个月,18%的人连续订购整整12个月,这样的用户粘性在餐饮领域的确是令人羡慕。

3)、融资金额高,成为行业独角兽

“蓝围裙”此前四轮融资共1.93亿美元,大幅领先于竞争对手。

4)、想象空间巨大,或形成整个生态体系

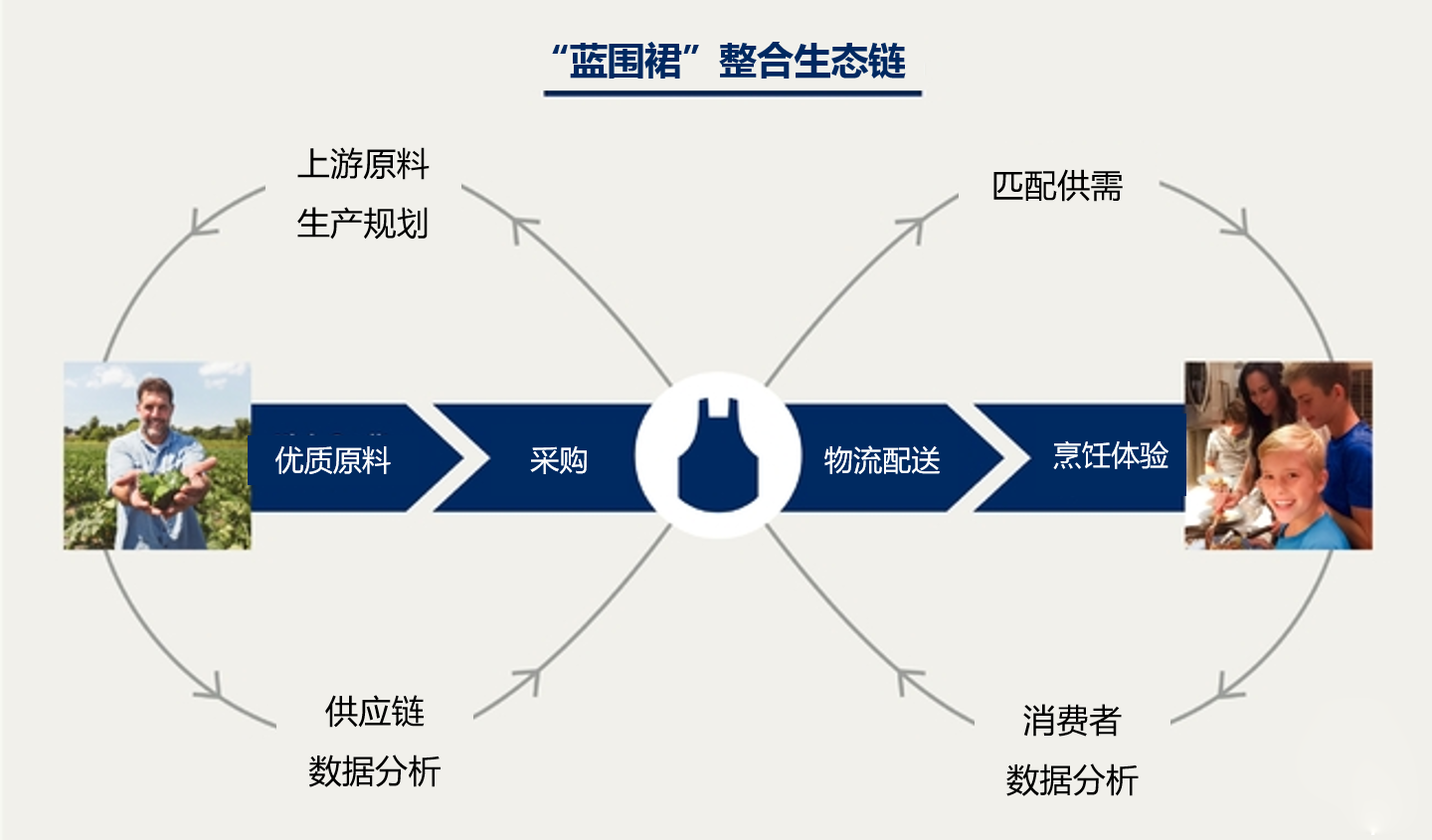

在此次的申请材料中,“蓝围裙”也提到想要重塑行业上下游,形成新的生态链的长期目标。通过线上订购食材包的模式,重塑供应链、分发和销售环节,建立从农场到餐桌的直通车。

同时,除了食材包订购,“蓝围裙”后期还将所售商品拓展到配餐葡萄酒和烹饪厨具。

根据他们现有的用户规模,如果这项配餐葡萄酒的服务跑通,“蓝围裙”也将妥妥成为全美最大的葡萄酒电商。

“蓝围裙”的食材包订购模式,是否真正具备长久的盈利能力?

为什么会在一片大好前景之下提出这个问题?

除了这个模式才出现很短时间,未经市场的长期验证之外,还有一个重要原因,就是国内拷贝这种模式的创业者都已经纷纷阵亡,比如真格基金和梅花创投加持的青年菜君、IDG投资的新味等等,都已经由于始终无法盈利、资金链断裂,关门歇菜了。

食材包生鲜配送模式会在未来面临怎样的挑战?

挑战一:高昂的获客成本,是否能够持续?

根据Fast Company的一个采访,“蓝围裙”获得一个新用户的成本是94美元。

一方面,线上流量的红利期已经过去,竞争者纷至沓来,以及老牌线下零售商纷纷转战线上,要从线上捕获新的消费者已经越来越难。

另一方面,“蓝围裙”选择转战线下渠道,比如借助线下活动,或是一些传统的电视广告,来获得新用户,这些高昂的营销费用,使得“蓝围裙”的获客成本一路飙升。

人们往往看到的是电商用户的病毒式增长,仿佛能带来营销的边际成本下降。孰不知在第一批种子用户圈定之后,要想说服下一波陌生圈层的用户接受,需要花费成倍的力气,以及撒向茫茫人海的金钱。

挑战二:用户对价格高度敏感,行业是否会陷入价格战?

在食材包订购领域,也不是只有“蓝围裙”一个玩家,还有Plated、Hello Fresh这些相同模式的竞争对手,老牌的零售商和食品厂商如沃尔玛和联合利华也最近纷纷宣布,将考虑纵向或横向的延伸,进入到这一领域,抢食这块肥肉。

竞争对手纷至沓来的另一边,消费者却是价格高度敏感,没有太多忠诚度可言。诚然对于食材包订购的模式,消费者具备高度的黏性和使用习惯,但是具体落到订哪家的食材包,只要在保证质量的基础上,唯一的竞争要素其实也就是价格了。

可以预想,市场的后来者为了抢占市场份额,可能会采用更为激进的降价策略,“蓝围裙”要想保住自己的领先地位,在还没建立起十足的差异化壁垒之前,可能也只能被生生拖入价格战,直接影响其盈利能力。

挑战三:消费者究竟有没有提前在线订购的消费习惯?食材包订购是不是伪需求?

其实在整体的用餐习惯中,喜欢自己做菜,但又懒得去超市直接买嫌麻烦的用户群本身并不占据主流,只能说是夹缝中找到的一群人。

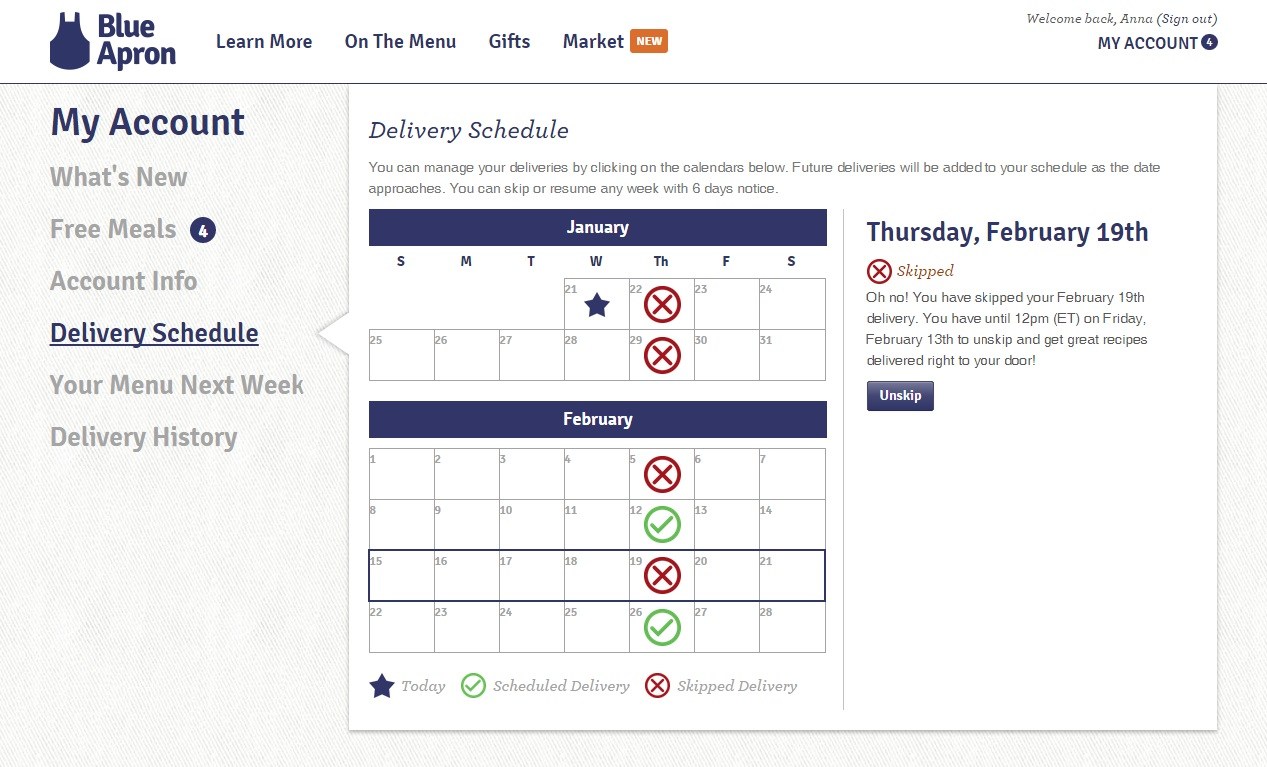

但即便是针对这群人,提前预订的“T+1”模式也的确不符合大多数的用户场景。无论是出于原材料采购,还是冷链配送的考虑,“蓝围裙”这一类的食材包配送电商都需要消费者提前订购,这样才能方便安排供应链和物流,不然会招致高昂的成本。

但是从消费者的角度,的确对于灵活性的需求非常大。今天可能临时加个班,就不能自己做菜了,明天要出去旅游了,突然想起来后天还有个食材包要送过来,除了浪费也没别的办法。如果真的想起来要做菜,也来不及等订购送上门了,还是自己去超市跑一趟更快。

国内像是青年菜君这一类的食材包电商在刚推出时,必须提前一天预订的规定也遭遇了广大消费者的诟病,即便用种种优惠力度培养市场,也难以改变消费者的固有习惯。

这样的供需两方在行为习惯上的矛盾,究竟在之后能否被调和?到底是消费者变得更有计划性,还是食材包变得更加灵活(灵活之后,成本如何控制)?这也是一个潜在的风险。

食材包订购模式未来将去向何方?可能出现怎样的结局?

当然,作为一个申请上市的企业,我们也不好唱衰这样一种模式独立存在于市场的前景,我们希望食材包生鲜配送的订购可以开辟出自己的一番天地,扎根于市场,服务好目标消费群体。

但是除此之外,我们也必须考虑,如果这样的模式无法独立存在,又可能之后衍变成怎样的改良版商业模式呢?

可能性一:被传统零售巨头收购,形成“线下+线上”的布局

正所谓“天下大势,分久必合,合久必分”。既然“蓝围裙”这种线上订购食材包模式能从传统线下零售杀出一条血路,那反过来,也就有可能重新被组织收编。

传统零售商如沃尔玛、塔吉特、家乐福等,可以充分利用资金优势,收购线上的食材包订购创业公司,结合本身已经建立的供应链物流基础,打造“线下+线上”的整体布局。

国外已经有类似案例,1993年成立的Peapod可谓是生鲜电商的鼻祖,但之后也遭遇订单不足、入不敷出的局面,被Giant线下连锁零售超市收购。Peapod被收购之后仍旧保留原先模式,但是配送体系纳入超市的物流系统,并且直接接入超市的消费群体,成为线上的补充。

类似的思路也可以参见国内的盒马鲜生。作为阿里集团孵化的项目,盒马鲜生从线下大型实体店切入,再辅以3公里的配送,以及后期的全城外卖站,形成了线下体验购物,回家想起来再线上订购送到家的体验闭环。

可能性二:与传统快消食品厂商结合,丰富营收矩阵

传统的老牌食品厂商也逐渐意识到在互联网时代,以前的销售策略和产品思路都需要革新。

保守点儿的做法,我们看到食品厂商除了线下渠道,纷纷在大型电商平台开店卖货,国内就像是天猫和京东。创新点儿的做法,就会孵化出其他的产品形态,从上游和制作环节,延伸到消费者端和分发环节。

对于传统的食品厂商,也需要寻找新的模式和营收增长点,对于他们来说,能够复用本身的工厂体系和品牌能量的食材包模式,可能成为下一个10年的营收引擎。

可能性三:与电商巨头合作搭配,各司其职

对于“蓝围裙”这样的食材包生鲜配送,最难以解决的是线上引流和生鲜配送这两块巨大的成本。而对于电商巨头,如国外的亚马逊,这两项恰恰是最强大的优势。

两者搭配,食材包订购厂商负责根据消费者研究,推出并迭代系列产品。而电商巨头负责两端:前端负责流量导入,后端负责最后一公里的生鲜配送到家。两者的合作,可以发挥出更大合力。

结语

在国外,由于消费者的习惯不同,以及美国当地市场一些不同的环境,Blue Apron(蓝围裙)究竟能否成功上市并且扶摇直上,我们拭目以待。

但值得注意的是,在国内的消费环境下,前赴后继的食材包生鲜电商模式已经出现和其他传统模式融合的迹象,打破边界的同时,孕育出新一代行业巨兽。传统行业和新兴创业能否寻找到最佳结合点,我们期待国内市场上能走出这样一个混血新生儿。

延伸阅读:

声明:本文系筷玩思维独家原创稿件,筷玩思维(www.kwthink.cn)愿意和一切遵守转载规范的渠道合作,转载本文需添加如下版权内容:

【转载自微信公众号“筷玩思维”(ID:kwthink),作者阿力。本文已获转载授权,版权归筷玩思维所有,如需转载本文,请联系原公众号“筷玩思维”】

持续不断为餐饮业贡献深度硬干货。筷玩思维于4月5日发布了全新品牌形象“伴伴”,由专注餐饮上中下游产业链的深度报道媒体向餐饮产业服务集团转变。各种形式合作请联系:苏先生 15650737218(同微信)。

最新评论

李云龙:

Sip提供“智能侍酒机+软件系统+葡萄酒供应链”整套服务,餐饮店、经销商、创业者

李云龙:

欢迎!

李云龙:

放心。

旗鱼点餐软件:

现在的属于SaaS系统为餐饮商家接入互联网,提升效率,比如说支持扫码点餐、智能P

旗鱼点餐软件:

现在的属于SaaS系统为餐饮商家接入互联网,提升效率,比如说支持扫码点餐、智能P

旗鱼点餐软件:

现在的属于SaaS系统为餐饮商家接入互联网,提升效率,比如说支持扫码点餐、智能P

旗鱼点餐软件:

这是属于在移动互联网时代的产物,这产品并不能满足餐饮商家的需求,现在餐饮商家的主

苏鹏:

有利于食品安全的,筷玩思维都支持。

超级MARK_U盘:

这样的营销对于营销角度看有创意,但对于能提高营业额是否有显著帮助还要看运行结果来

赖在沙发:

电磁能灭菌技术,是更适合NFC果汁的灭菌生产技术! 利用电磁能作用于果汁,

上座巴:

玩跨界没关系,能让我们吃上健康安全的美食就可以了

赤道不只有阳光:

开拓了我眼界

ALPHA:

好文章,烧脑中

ALPHA:

深度好文,赞

吴敏:

恭喜筷玩思维

几米:

恭喜筷玩思维

几米:

恭喜筷玩思维

赵娜:

大家怎么看?

小丑猴:

咨询一下,有郑富德先生航模店的客服电话吗?

wwwwww:

炒作过后看看还能剩下啥,这社会浮躁的人太多了